É de suma importância que o preenchimento dos Dados Fiscais de cada item sejam atribuídos com base nas informações do contador da empresa usuária do Shop para que os cálculos dos tributos não sejam efetuados erroneamente. Este procedimento fará com que o cadastramento dos itens corresponda à esfera tributária a que está aplicada a sua empresa.

- Clique na aba Produtos e Serviços na tela principal do Shop.

- Clique em

.

. - Clique na aba Dados Fiscais.

Preencha os dados do item com base nas informações fornecidas pelo contador da empresa.

Os campos apresentados nesta aba do Cadastro de Produtos dependerão do item (Produto ou Serviço) que está sendo cadastrado ou editado.

Para detalhes sobre o preenchimento desses dados, clique na opção correspondente.Dados Fiscais do Produto

Como parte importante do Automação Comercial Shop que influenciará no cálculo dos tributos e na geração do SPED, consulte seu Contador para o correto preenchimento dos Dados Fiscais do produto.

(Opcional) Para utilizar dados fiscais previamente cadastrados, clique em Modelos de Dados Fiscais e selecione o modelo desejado.

Se for edição, todas as configurações relacionadas à tributação do item serão alteradas para os dados do modelo selecionado.Para mais detalhes sobre o cadastro desses modelos, clique aqui.

Grupo Campo Descrição ICMS Tributação Marque o campo que corresponde à tributação do produto cadastrado. Estarão habilitados apenas os campos que se apliquem à tributação selecionada. Código de benefício fiscal Para informar o código específico de benefício fiscal do produto, siga os passos:

- Clique em

.

. - Informe a UF.

- Informe o código de benefício fiscal.

Caso precise remover o código de benefício fiscal do produto, clique em

.

.Cálculo de ICMS Informe o Cálculo de ICMS que será aplicado ao produto.

Este campo deve ser informado se o produto for Tributado ou Substituição Tributária.

Dica:

Caso o item cadastrado possua Desvio de Tributação, esta informação será exibida abaixo do botão Cálculo de ICMS.

Por meio desta edição do Cálculo de ICMS vinculado ao cadastro do item, a alíquota de ICMS interna e a alíquota do Fundo de Combate a Pobreza (FCP) podem ser consultadas, desde que esteja marcado para calcular Substituição Tributária.

Utiliza CFOP alternativo Selecione esta opção para que o CFOP informado no campo Código fiscal (CFOP) alternativo, localizado na aba Principal do Cadastro de Operações, seja utilizado.

Dica:

O campo Código fiscal (CFOP) alternativo será exibido se a operação for do tipo Venda ou Saída.

Este comportamento, quanto ao uso de um CFOP alternativo, se refletirá nos seguintes pontos do sistema:

Alíquota ICMS Interna Informe a alíquota de ICMS interna que será aplicada ao item.

Dica:

No cadastro de ICMS por UF podem ser definidas até 9 alíquotas. Neste campo, escolha a alíquota aplicada ao item.

Este campo será habilitado se o item estiver configurado como Tributado ou Substituição Tributária.

Alíquota de FCP diferenciada Informe a alíquota diferenciada do Fundo de Combate à Pobreza (FCP) do produto.

Desta forma, poderá cadastrar no sistema um produto que possui determinado NCM, porém com FCP distinto.O valor deve ser incluído neste campo apenas se o produto possuir uma alíquota diferente da que foi informada no campo Alíquota FCP do cadastro da Nomenclatura Comum do Mercosul (NCM) correspondente ou a alíquota informada no campo Percentual FCP do Cadastro de ICMS por UF vinculado ao produto.

Se esta alíquota diferenciada estiver zerada, será utilizada a alíquota do NCM ou da UF correspondente gravada no Cadastro de ICMS por UF.

A alíquota do imposto FCP (fundo de combate a pobreza), informada no campo Alíquota de FCP diferenciada na aba Dados Fiscais do Cadastro de Produtos também será aplicada nas vendas do PDV Alterdata.Exemplo!Este campo será muito útil em casos onde o produto possuirá ou não FCP diferenciado dependendo da forma como foi vendido.

Digamos que a empresa seja um mercado que trabalha com cestas básicas, onde produtos vendidos desta forma não possuem FCP. No entanto, se forem vendidos fora da cesta básica (a parte), os itens passam a ter FCP.CSOSN Informe aqui os Códigos de Situação da Operação do Simples Nacional do item.

O preenchimento de tais campos nesta área dos Dados Fiscais dependerá da tributação definida.

- Tributado

Para item Tributado, os campos Origem Mercadoria, Tributado/Isento e Substituição Tributária estarão habilitados.

Informe o Código de Situação da Operação do Simples Nacional. Não Tributado

Para item Não Tributado, o campo Origem Mercadoria estará habilitado.

Informe o Código de Situação da Operação do Simples Nacional.Substituição Tributária

Para item Substituição Tributária, os campos Origem Mercadoria, Tributado/Isento e Substituição Tributária estarão habilitados.

Informe o Código de Situação da Operação do Simples Nacional.- Isento

Para item Isento, os campos Origem Mercadoria, Tributado/Isento estarão habilitados.

Informe o Código de Situação da Operação do Simples Nacional.

CST ICMS Pessoa Física Informe o código (CST) que identifica a Situação Tributária do produto a partir do ICMS.

Este campo será habilitado para itens Não Tributados e Isentos, para que seja definido o CST para pessoa física e jurídica.

Pessoa Jurídica Informe o código (CST) que identifica a Situação Tributária do produto a partir do ICMS.

Este campo será habilitado para itens Não Tributados e Isentos, para que seja definido o CST para pessoa física e jurídica.

Venda ao Consumidor Final Estes campos serão preenchidos automaticamente de acordo com a configuração do cálculo de ICMS vinculado ao produto.

Não é possível alterar esses campos pelo cadastro de produto.

Não utilizar as informações acima, sugeridas pelo FGF Selecione esta opção para integrar os dados fiscais do produto com a empresa FGF.

Dica:

Esta opção estará presente nesta aba do Cadastro de Produtos caso a opção Trabalha integrado com FGF localizada em Configurações e Manutenção/ Produtos/ Dados Fiscais/ FGF esteja habilitada.

Pauta Fiscal Vincule a Pauta Fiscal do item.

Este vínculo deve ser feito apenas para produtos Tributados ou Substituição Tributária.

Se desejar, poderá cadastrar a Pauta Fiscal do item.Esse campo só será habilitado se a empresa estiver configurada para trabalhar com Pauta Fiscal.

IPI CST Informe Código de Situação Tributária do IPI.

Este código tem, por finalidade, descrever, de forma objetiva, qual tributação de IPI será aplicada ao produto nas operações de entrada e saída.

No campo Classe de Enquadramento, clique em para auxílio de preenchimento.

para auxílio de preenchimento.Código Reduzido Digite o código de classificação Fiscal do IPI que vai para Nota Fiscal Eletrônica e para o SPED (Sistema Público de Escrituração Digital). Controle de Selo? Informe neste campo o código de selo de controle que estão sujeitas as bebidas alcoólicas.

Marque o campo Controle de Selo?.

Digite o código do selo.

Tais classes determinam os valores do Imposto sobre Produtos Industrializados (IPI) de acordo com as respectivas posições da Tabela de Incidência do IPI (vinhos, vermutes (bebida alcoólica à base de vinho, com adição de flores ou ervas aromáticas), outras bebidas fermentadas e álcool etílico).

Esta informação é importante para a correta geração da tag <Cenq> (Código de Enquadramento Legal do IPI) nos XMLs.

PIS / COFINS CST Informe os Códigos de Situação Tributária (CSTs) de PIS e COFINS de entrada e saída.Ao cadastrar ou editar um produto, as alíquotas de PIS e COFINS serão informadas conforme as existentes na aba Tributações do Cadastro de Empresas, quando os CSTs forem tributados. Caso os CSTs não sejam tributados, as alíquotas de PIS e COFINS não serão informadas.

No campo Natureza de Receita, clique em para auxílio de preenchimento.

para auxílio de preenchimento.Carga Tributária % Informe os percentuais das esferas tributárias utilizadas para a Transparência Fiscal dos itens comercializados pela sua empresa.

Ao informar uma alíquota de impostos, um aviso será exibido pelo sistema perguntando se deseja que a alíquota informada seja gravada no produto ou não.

- Caso clique em Sim, a alíquota alterada será inserida no Cadastro de Produtos.

- Se clicar em Não, as alíquotas serão mantidas.

A demonstração da carga tributária por Nomenclatura Comum do Mercosul (NCM) será efetuada de forma separada, considerando os percentuais de imposto de correspondentes a cada esfera tributária (Federal nacional ou importada, Estadual e Municipal), que por sua vez farão a composição da carga tributária do respectivo item cadastrado.

Dica:

Para a utilização deste recurso, a opção Informar total dos tributos nos documentos fiscais (Lei 12.741/12) localizada em Configurações e Manutenção / Opções / Geral / Produtos / Dados Fiscais deve estar marcada.

Consulte o tópico Carga Tributária por NCM para mais detalhes sobre o cadastro.

Informações Gerais CEST Informe o Código Especificador da Substituição Tributária (CEST). Ele é obrigatório na NF-e dos itens que calculem Substituição Tributária.

O preenchimento deste código pode ser feito manualmente no Cadastro de Produtos, pelo módulo Preenchimento do Código CEST localizado em Configurações e Manutenção / Avançado / Preencher Tributação CEST, ou pelo cadastro dos itens importados do XML ou da SEFAZ por meio da importação de NF-e.O código CEST é composto por 7 (sete) dígitos:

- O primeiro e o segundo correspondem ao segmento da mercadoria ou bem;

- Do terceiro ao quinto correspondem ao item de um segmento de mercadoria ou bem;

- O sexto e o sétimo correspondem à especificação do item.Se algum produto em um documento não possuir código CEST com 7 caracteres ao gerar a NF-e, então esta não será gerada.

Dica:

Para que as informações sobre cidades, municípios, CEST, entre outros estejam sempre atuais, de tempos em tempos, essas informações serão atualizadas após cada atualização do sistema.

Tipo do item Informe o Tipo do Item, ou seja, o código que se aplica ao tipo do item a ser cadastrado.Dica:

Este campo possui validação interna do sistema, que verificará se o NCM informado existe na tabela do Instituto Brasileiro de Planejamento e Tributação (IBPT).

Caso o NCM informado não seja localizado na tabela, a inclusão será feita ainda que este não seja válido. Portanto, verifique a informação junto ao seu Contador para o preenchimento correto.Os tipos disponíveis são:

- 00 - Mercadoria para revenda;

- 01 - Matéria-prima;

- 02 - Embalagem;

- 03 - Produto em processo;

- 04 - Produto acabado;

- 05 - Subproduto;

- 06 - Produto intermediário;

- 07 - Material de uso e consumo;

- 08 - Ativo imobilizado;

- 09 - Serviços;

- 10 - Outros insumos;

- 99 - Outras.

Com o Shop configurado para trabalhar com o Spice e se estiver selecionada a opção Visível no Cardápio, localizada na aba Spice do Cadastro de Produtos, o tipo do item será sobreposto para exportar ou não produtos.

Caso não esteja configurado para trabalhar com Spice, o Expoffline vai trabalhar com o campo Tipo do Item localizado na aba Dados Fiscais no Cadastro de Produtos. Serão exportados apenas tipos de item '00' (Mercadoria para revenda) e '09' (Serviços).Quando o sistema for ShopSpice ou IshopSpice e o tipo do item estiver diferente de 00, no canto superior esquerdo a seguinte mensagem será exibida: Este produto não está disponível para o Spice. Ao clicar no campo de interrogação, o foco será direcionado para o campo Tipo do item.

Quando o sistema for Shop ou IShop, apenas a mensagem Este produto não é uma mercadoria para revenda será exibida.

NCM Digite o código da Nomenclatura Comum do Mercosul (NCM) que identifica a natureza das mercadorias.

Ao informar a Nomenclatura Comum do Mercosul (NCM), a descrição desta poderá ser consultada no campo Descrição do NCM.

Essa descrição será composta pela concatenação dos grupos de NCM.Exemplo:Digamos que a NCM do item seja 0210.20.00. Neste caso, a descrição será concatenada da seguinte forma:

02 - Carnes e miudezas, comestíveis;

0210 - Carnes e miudezas, comestíveis, salgadas ou em salmoura, secas ou defumadas; farinhas e pós, comestíveis, de carnes ou de miudezas;

0210.20.00 - Carnes da espécie bovina.Código IPM Informe o percentual do Índice de Participação dos Municípios (IPM).

O IPM representa um índice percentual que cada município possui e que é aplicado em 25% do montante da arrecadação do ICMS. É esse índice que viabiliza que o Estado entregue as quotas-partes dos municípios referentes as receitas do ICMS, de acordo com a legislação vigente.

- Informar IPM

Para informar o Índice de Participação dos Municípios, siga os passos:

Clique em Código IPM.

Clique em

.

.- Informe a UF.

- Informe o IPM de entrada e o IPM de saída.

Clique em Confirmar.

- Remover IPM

Para remover o Índice de Participação dos Municípios, siga os passos:

Clique em Código IPM.

Selecione o IPM que deseja remover.

Clique em

.

.- Clique em Sim para confirmar a exclusão.

Derivado de petróleo Selecione este campo para o cadastro de produto GLP:

Os campos % Gás Natural Nacional, % Gás Natural Importado, % GLP Derivado de Petróleo e Valor de Partida somente serão habilitados caso o código ANP seja igual a: '210203001'.

Marque o campo Derivado de Petróleo.

No campo Código ANP, preencha com o código 210203001.

Não será permitido gravar o produto com código ANP inferior a 9 dígitos.

O cadastro do produto que possuir o código ANP igual a: '210203001' não será gravado se a unidade tributável informada for diferente de KG e não estejam preenchidos os campos % Gás Natural, % Gás GPL Deriv. de Petróleo e Valor de Partida que se aplicam ao produto.

Na geração de NF-e de notas de venda que possuam produtos com o código ANP = '210203001' e de notas de exportação serão geradas as tags <uTrib> (Unidade Tributável), <qtrib> (Quantidade Tributável) e <vUnTrib> (Valor Unitário de tributação) de acordo com a unidade tributável/fator de conversão informada na aba Principal do Cadastro de Produtos.Sua empresa utiliza o Spice!

Na geração de xml de NFC-e, se o produto possuir o código ANP = '210203001' sempre será considerado no Spice a unidade tributável e a conversão do valor será feita de acordo com a unidade informada na aba Principal do Cadastro de Produtos.

No campo % Gás Natural, informe os percentuais nacional ou importado que se aplicam ao produto.

No campo % Gás GPL Deriv. de Petróleo digite o percentual que se aplica ao produto.

Informe o Valor de Partida que se aplica ao produto.

- Clique em

Dados Fiscais do Serviço

Consulte seu contador para o correto preenchimento dos dados tributários dos serviços prestados por sua empresa.

- Clique na aba Dados Fiscais para informar a Natureza da Operação do serviço.

- Informe a alíquota do Imposto Sobre Serviços (ISS) que será aplicada.

Dependendo da natureza de operação selecionada, este campo estará desabilitado.

- Preencha o Código de Serviço da Lista LC 116/03 correspondente ao serviço cadastrado.

- Informe o Código de tributação do município que se aplica ao produto cadastrado.

- Informe o Código do gênero do item presente na lista de serviços do seu município que se aplica ao serviço cadastrado.

- Preencha os CSTs de PIS / COFINS de Entrada e Saída.

- Em Retenção de Impostos, informe as alíquotas do Instituto Nacional do Seguro Social (INSS) e do Imposto de Renda Retido na Fonte (IRRF).

- Em CSRF, informa as alíquotas de contribuições sociais retidas na fonte que incluem a Contribuição Social sobre o Lucro Líquido (CSLL), o Programa de Integração Social (PIS) e a Contribuição para o Financiamento da Seguridade Social (COFINS).

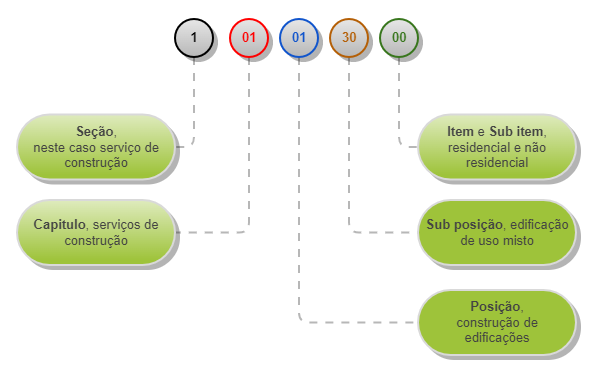

Informe o código de Nomenclatura Brasileira de Serviços (NBS) de 9 dígitos.

Esse código trata-se de uma classificação fiscal nacional de serviços e intangíveis.

Esse código é exclusivo para emissão de NFS-e para Brasília (DF).Composição do código NBS Da esquerda para a direita, note o exemplo do NBS 1.0101.30.00:

Da esquerda para a direita, note o exemplo do NBS 1.0101.30.00:

• Primeiro dígito: seção, determinando se é um serviço, intangível ou outras operações.

• Segundo e Terceiro dígitos: indica qual o capítulo da NBS se refere esse serviço, intangível ou outra operação.

• Quarto e Quinto dígitos: a posição, ou subclassificação do serviço, intangível ou outra operação dentro do capítulo que se encontra.

• Sexto e Sétimo dígitos: Junto aos dígitos anteriores, representa as subposições da subclassificação do item.

• Oitavo e Nono dígitos: Representa o item e subitem daquela subposição.

- Clique em Gravar.