O que é a resolução SEFAZ N°578/2023

Na substituição tributária, uma empresa, geralmente no início da cadeia de produção, faz o recolhimento do imposto das demais fases de comercialização. Para tanto é definido um valor presumido, que seria o valor final praticado. E sobre essa base é realizada retenção por substituição tributária. Porém, ocasionalmente ocorre do valor final praticado ser diferente do valor presumido, causando prejuízo às partes (estado ou empresa). Para corrigir essa situação foi instituída a restituição e complemento do ICMS, onde na venda ao consumidor final, ou por ocasião do fato gerador não se realizar (furto, perda, etc), deve ser realizado apuração e eventual complementação ou restituição do valor final a pagar.

Para saber mais detalhes acesse a Resolução da SEFAZ, Clique aqui.

Entenda as alterações previstas pela Resolução 578

1: O contribuinte substituído que venda mercadorias para outro contribuinte do ICMS, onde o imposto foi retido anteriormente por substituição tributária, deve preencher campos específicos na nota fiscal eletrônica (NF-e) de saída. É necessário preencher os campos:

vBCSTRet (N26) (base de cálculo da substituição tributária retida);

vICMSSubstituto (N26b) (valor do ICMS substituto) e

vICMSSTRet (N27) (valor do ICMS retido por substituição tributária).

Os campos devem ser preenchidos com os valores correspondentes às entradas das mercadorias em seu estabelecimento. Essa 3ª medida assegura a correta prestação de contas e o cumprimento das obrigações fiscais.

2: Já o contribuinte substituído varejista, também inclusos os optantes pelo Simples Nacional, ao realizar venda a consumidor final de mercadoria cujo imposto tenha sido retido anteriormente por substituição tributária, deverá preencher

obrigatoriamente os campos:

vBCEfet (N35) (Valor da base de cálculo efetiva);

pICMSEfet (N36) (Alíquota do ICMS efetiva) e

vICMSEfet (N37) (Valor do ICMS efetivo).

Esses campos deverão ser preenchidos na NFC-e e na NF-e, utilizando as alíquotas internas, acrescidas do adicional relativo ao Fundo de Combate à Pobreza e às Desigualdades Sociais (FECP).

Configurações

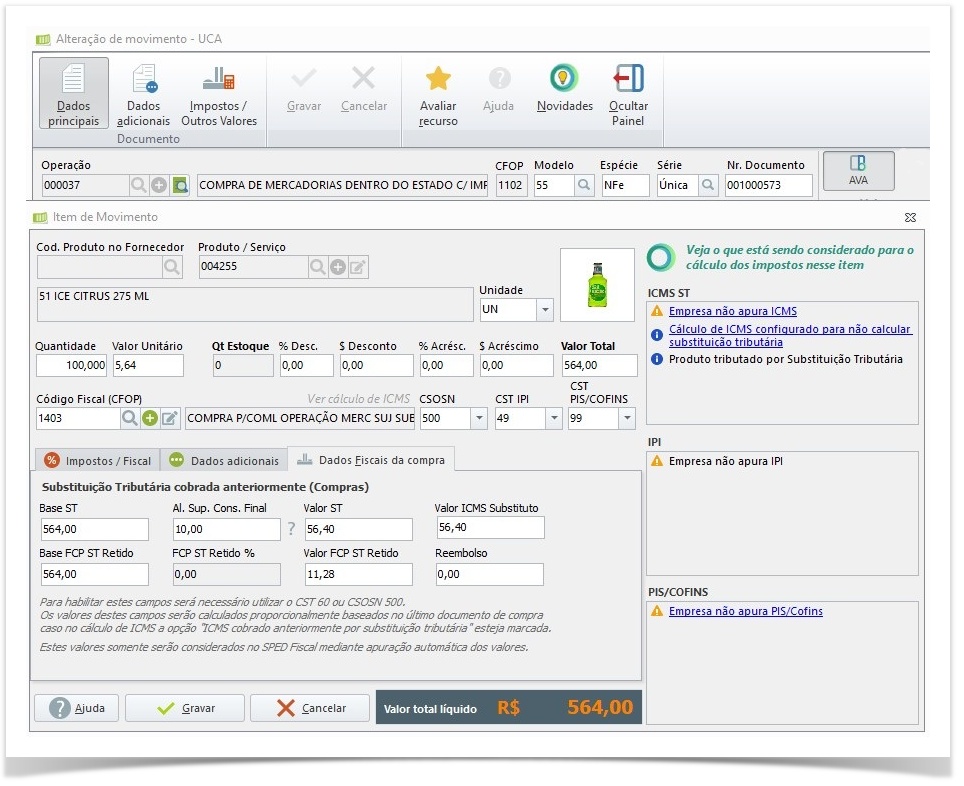

Podemos ver na nota de compra na aba

os valores que foram apurados, conforme imagem ao lado:

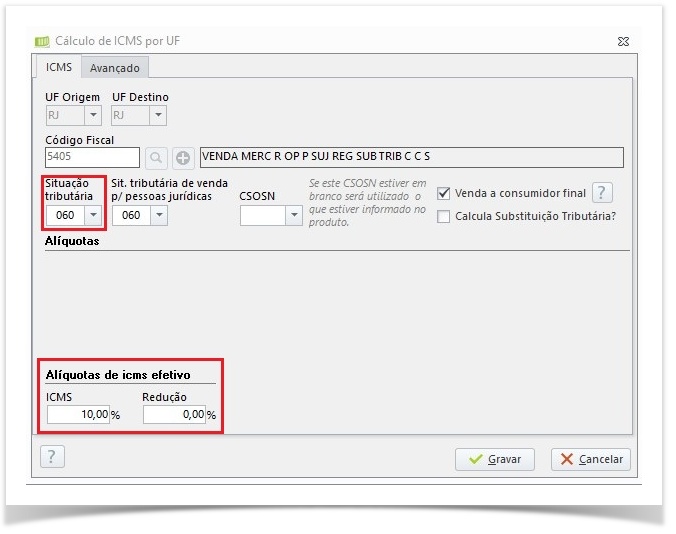

Para o cálculo no momento da venda é preciso seguir os seguintes parâmetros:

- Empresa do Regime Normal, utilizar o CST 060;

- Empresa do Simples Nacional, utilizar o CSOSN 500;

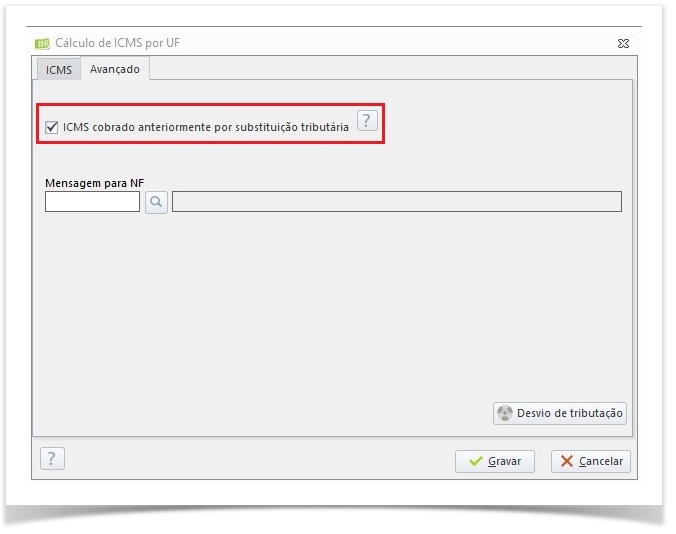

- No cálculo de ICMS preencher as alíquotas de ICMS efetivo e na aba avançado estar marcado "ICMS cobrado anteriormente por substituição tributária";

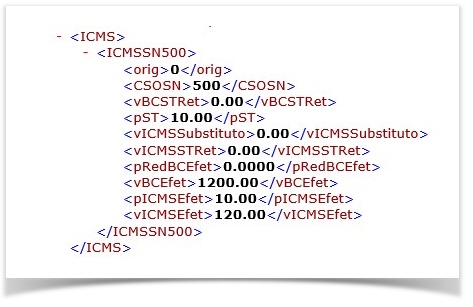

Ao gerar a NF-e ou NFCe o sistema incluirá as informações do ICMS-ST retido no grupo de tags <ICMS60> ou <CSOSN500> do item, com os valores preenchidos nas tags <vBCSTRet> , <vICMSSTRet>, <vBCEfet>, <pICMSEfet> e <vICMSEfet>:

Resolução compatível com PDV 6.1353.101 e Shop 6.1336.0.3