Autor do artigo: Leolopes.sup.pack

Saiba como realizar no sistema Escrita Fiscal as configurações necessárias para parametrizar a(s) empresa(s) para trabalhar com o regime misto de apuração de PIS e COFINS.

Esse material é voltado para as empresas que possuem o regime misto de apuração do PIS e COFINS, ou seja, possuem operações de diferentes naturezas com o regime cumulativo e também com o regime não cumulativo. Lembrando que as empresas que podem trabalhar dessa maneira são apenas as que possuem como Regime tributário o Lucro Real. Veremos a seguir como trabalhar dessa maneira no sistema Escrita Fiscal.

Cadastro de Empresas

- Acesse a Aba Cadastros > Empresas, selecione a empresa desejada.

- Acesse a aba Aba Geral > sub aba Básico para selecionar o tipo de cálculo como "Lucro Real" para o ano a ser apurado.

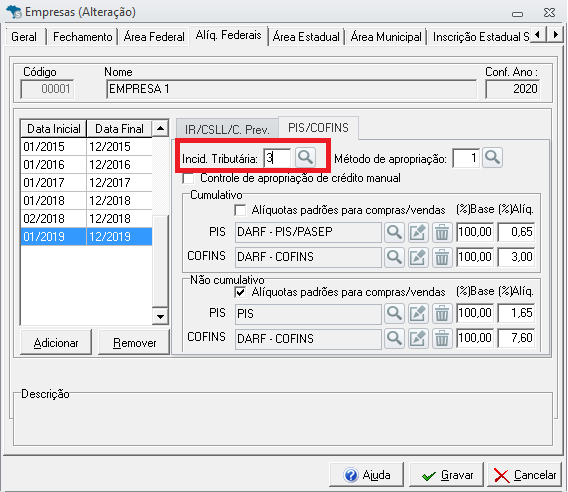

- Acesse a aba Aba Alíq. Federais > Sub aba PIS/COFINS": para preencher os campos:

- No campo "Incid. Tributária", informe o código "3" (Escrituração de operações com incidência nos regimes não-cumulativo e cumulativo).

- No campo "Método de Apropriação", defina se o cálculo será realizado com o "Método de apropriação direta" ou "Método de rateio proporcional (receita bruta)".

- Abaixo desses campos, estão as áreas "Cumulativo" e "Não cumulativo", onde consta uma marcação denominada "Alíquotas padrões para compras/vendas", onde marcando essa opção o sistema prioriza por padrão nas notas de compras/vendas as alíquotas para a forma de apuração padrão pelo regime cumulativo ou não-cumulativo (dependendo da respectiva marcação). E além disso, informe as guias DARF's de PIS e COFINS e as alíquotas para os dois regimes. Lembrando que na situação onde a empresa trabalha com esses dois tipos de apurações o recolhimento dos impostos devem ser realizados em guias distintas totalizando assim 4 guias ao todo, ou seja 1 guia de PIS no regime cumulativo, 1 guia de PIS no regime não-cumulativo, 1 guia de COFINS no regime cumulativo e uma guia de COFINS no regime não cumulativo.

- Clique em Gravar.

ATENÇÃO

O sistema não atende ao cálculo de PIS e COFINS do regime cumulativo e não cumulativo (incidência tributária = 3) para empresas com imposto centralizado (matriz e filial).

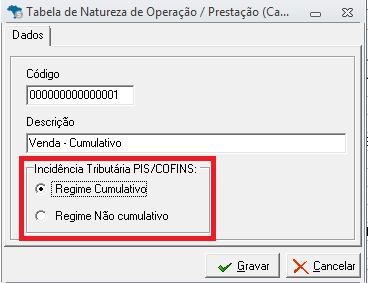

Natureza da Operação

A Natureza da operação é fundamental nessa configuração, pois é dentro do cadastro da mesma que defini-se a Incidência Tributária PIS/COFINS, ou seja, em sob qual regime a nota deve ser tributada. Assim, ao lançar a nota deve-se vincular a natureza para que o sistema saiba como proceder com o cálculo do PIS e da COFINS.

- Acesse a Aba Cadastros > Natureza da Operação.

- Clique em Novo.

- Defina a Incidência Tributária PIS/COFINS.

- Clique em Gravar.

Se a natureza não for vinculada à nota, o sistema utiliza como padrão para o cálculo o regime que está com a marcação "Alíquotas padrões para compras/vendas" no "cadastro de empresas / Aba Alíq. Federais / Sub aba PIS/COFINS".

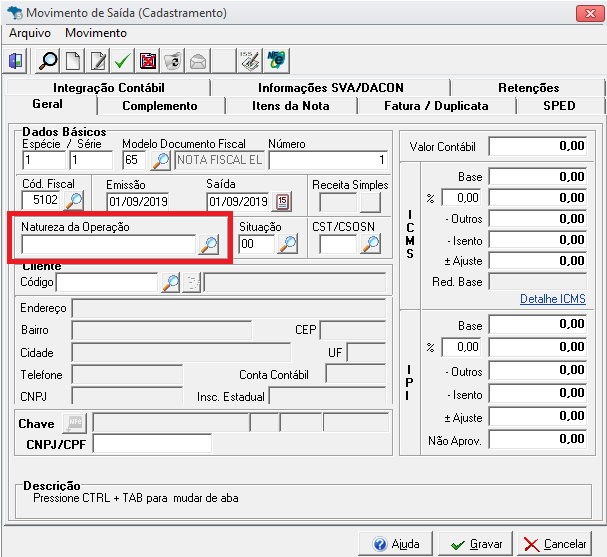

Lançamento das Notas de Comercio

- Acesse a aba Lançamentos > Nota Fiscal > Nota Fiscal.

- No lançamento da Nota ("aba Geral"), vincule a natureza de operação para que o sistema saiba de qual maneira deve calcular o PIS e COFINS.

Após isso pode-se verificar como o sistema está realizando o cálculo de PIS e COFINS. Onde pode ser visto de duas formas de acordo com o tipo da nota; ou seja, se for uma nota de compras/vendas acesse a aba "Itens da nota" e verifique os valores calculados. - Se for uma operação de aquisição/prestação de serviços, acesse a aba "Complemento" para verificar o valor calculado.

- Grave a a Nota fiscal.

Lançamento das Notas de Serviço

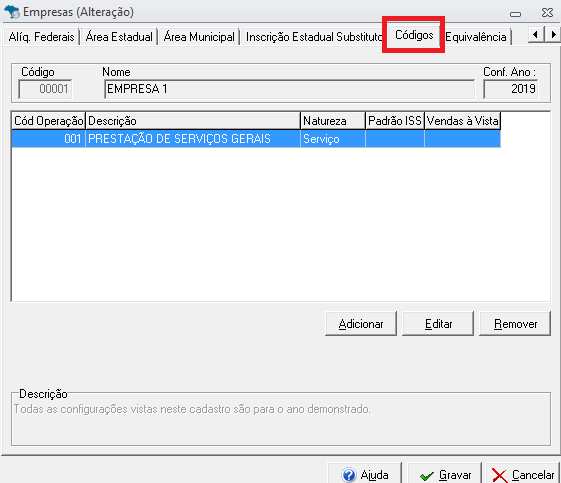

O procedimento para calcular o PIS e COFINS nas notas de serviços é simplesmente configurar os Códigos de Operações de Receita/Dedução ("Aba Cadastros > Operações de Receitas e Deduções"), com as alíquotas devidas para cada regime, onde deve-se informar as mesmas na aba "Tributos" do cadastro do código.

- Após cadastrar o mesmo, vincule-o no cadastro da empresa.

Se a mesma for regime de Competência, acesse a "Aba Cadastros > Empresas > Aba Códigos" para realizar o vínculo, conforme figura ao lado.

Se a empresa for regime de Caixa a vinculação é realizada acessando-se a "Aba Cadastros > Empresas >Aba Área Federal > Botão Configurar Códigos > Serviços à vista". - Em seguida, faça o lançamento da nota de serviço na "Aba Lançamentos > Notas de Serviço", onde deve-se informar o código de operação que foi vinculado no cadastro da empresa.

- Acesse o menu Arquivo > Novo para inserir a nota de serviço.

Conferência de Valores

Após realizar os lançamentos pode-se gerar um relatório de Conferência de valores.

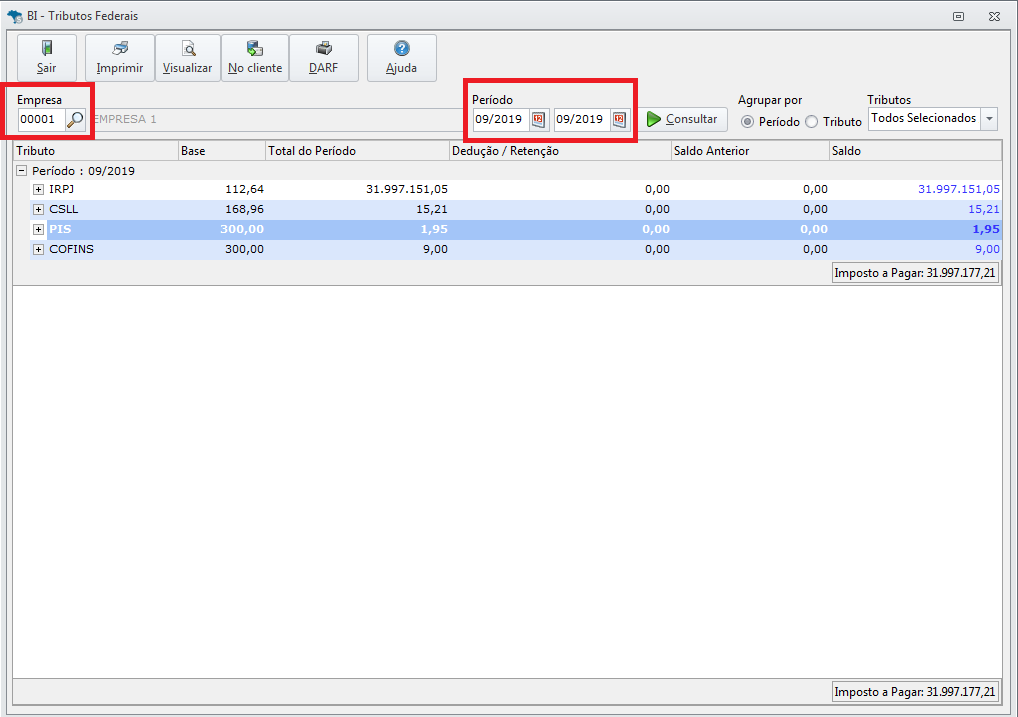

- Acesse aba Federal > BI Tributos Federais, onde o objetivo do mesmo é expor detalhadamente o valor a recolher de PIS e COFINS de acordo com os regimes cumulativo e não cumulativo.

- Informe a "Empresa", o "Período".

- Clique em "Consultar".

Se desejar imprimir esse relatório, pode-se clicar no botão "Visualizar" para realizar o procedimento.

Geração da Guia

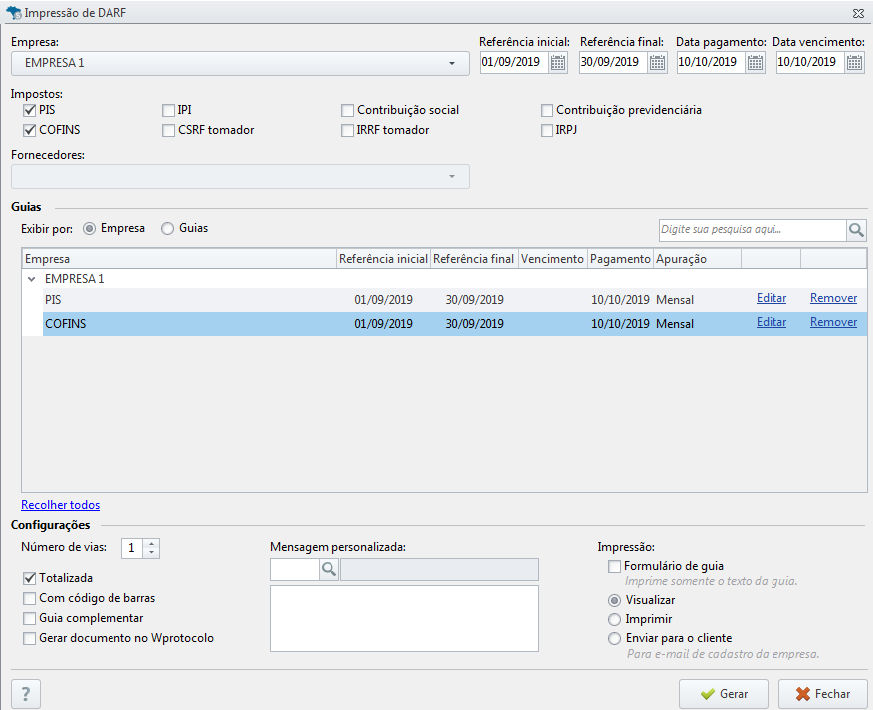

A geração das guias DARF's de PIS e COFINS é realizada separadamente, ou seja, uma guia contendo somente os valores do regime cumulativo e a outra guia distinguindo o valor somente do regime não cumulativo do determinado imposto.

- Acesse Aba Federal > DARF > DARF.

- Informe a "Empresa", "Referência inicial" e "Referência final", "Data pagamento", "Data vencimento".

- Na área "Impostos", seleciona-se "PIS" e "COFINS".

- Clique em "Gerar".

Método de Apropriação

Abaixo veremos como funciona o método de apropriação:

- Soma-se todo o valor das receitas tributadas no regime não cumulativo e divide pelo total de receitas do período;

- Multiplica o valor achado por 100 para encontrar o percentual de rateio a ser aplicado;

- Aplica o percentual achado sobre a base de calculo total dos créditos incidentes do regime não cumulativo do período;

- O valor encontrado corresponde ao credito do período e é abatido dos valores de débito do regime não cumulativo do período.

Vamos a um exemplo:

- Receita bruta não cumulativa = 15.600,00

- Receita bruta cumulativa = 22.000,00

- Total de receitas = 37.600,00

- Total de créditos nas entradas = 8.000,00

Percentual da receita sujeito ao regime não cumulativo: (Receita bruta não cumulativa / Total de receitas * 100 )

15.600,00 / 37.600,00 *100 = 41,48%

Base de calculo do crédito: (Total de créditos nas entradas * (Receita bruta não cumulativa / Total de receitas * 100 ))

8.000,00 * 41,48% = 3.318,40

Valor do crédito de PIS:

3.318,40 * 1,65% = 54,75

Valor do crédito de COFINS:

3.318,40 * 7,6% = 252,19