A Reforma Tributária representa uma grande transformação fiscal no Brasil, visando simplificar a cobrança de impostos ao unificar vários tributos em um único Imposto sobre Valor Agregado (IVA). Essa mudança, que é como uma "faxina geral" no complexo sistema tributário, terá um impacto significativo no varejo. Atualmente, as regras fiscais variam muito, gerando confusão e custos.

Nova realidade tributária, o que muda no NFeasy Emissor?

Com a reforma, espera-se um sistema mais simples e transparente, facilitando o cálculo e recolhimento de impostos para empresas de varejo. Contudo, essa simplificação exige uma adaptação profunda em sistemas como o Shop, que passou por grandes mudanças, como novos campos, abas e classificações fiscais de produtos e serviços.

Para evitar problemas fiscais e multas, é essencial configurar o NFeasy conforme as novas diretrizes tributárias. O foco principal é a implementação do IVA Dual, que unifica a tributação por meio do IBS e da CBS. Esteja atento para garantir a conformidade da sua operação.

Impostos que o IBS substituirá:

O IBS (Imposto sobre Bens e Serviços) será de competência estadual e municipal e substituirá:

- ICMS (Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação)

- ISS (Imposto Sobre Serviços de Qualquer Natureza)

Impostos que o CBS substituirá:

A CBS (Contribuição sobre Bens e Serviços) será de competência federal e substituirá:

- PIS (Programa de Integração Social)

- COFINS (Contribuição para o Financiamento da Seguridade Social)

Vale notar que o IPI (Imposto sobre Produtos Industrializados) também será impactado e terá sua alíquota zerada na maioria dos casos, sendo substituído em parte por um Imposto Seletivo (IS), que incidirá sobre bens e serviços específicos, considerados prejudiciais à saúde ou ao meio ambiente (como cigarros e bebidas alcoólicas)

Entender e aplicar essas atualizações garante que sua empresa esteja preparada para o futuro tributário do Brasil, conforme as novas legislações. Este guia foi feito para te ajudar nesse processo.

Classificação Tributária IBS/CBS

A correta Classificação Tributária do Imposto sobre Bens e Serviços (IBS) e da Contribuição Social sobre Bens e Serviços (CBS) é essencial para:

- Determinar a incidência, as alíquotas e o local da operação;

- Estabelecer a base de cálculo;

- Assegurar a eficiência dos créditos no regime não cumulativo;

- Prevenir erros e evitar penalidades fiscais;

- Cada bem ou serviço possui um código, ou descrição, que o vincula às regras específicas de tributação desses tributos.

Elas não podem ser alteradas, mas você pode consultar o cadastro dessas classificações:

Na tela principal do NFeasy Emissor, clique na aba Cadastros / CClassTrib.

- Informe a Situação tributária (CST) para consultar as classificações correspondentes.

Caso prefira, informe a Descrição da classificação de tributos (CClassTrib) e clique em Pesquisar.

- Na parte inferior da tela, visualize os detalhamentos:

- Descrição da Classificação Tributária, Redação LC;

- Percentuais de Redução IBS e do CBS;

- Classificações Tributárias do IBS e CBS (CClassTrib).

- Descrição da Classificação Tributária, Redação LC;

- Feche a consulta.

A partir da versão 4.48 do NFeasy Emissor o gerenciamento e cálculo da Tributação Regular dentro do módulo de Classificação Tributária foi aprimorado. As mudanças garantem a correta aplicação das novas regras da Reforma Tributária (Emenda Constitucional – EC) e a exibição precisa das informações nos documentos fiscais. Desta forma, além dos ajustes no carregamento, edição e cálculo dos valores na nota, a indicação de “Trib. Regular” também é exibida no módulo de Classificação Tributária (CClassTrib).

Voltar ao topo!

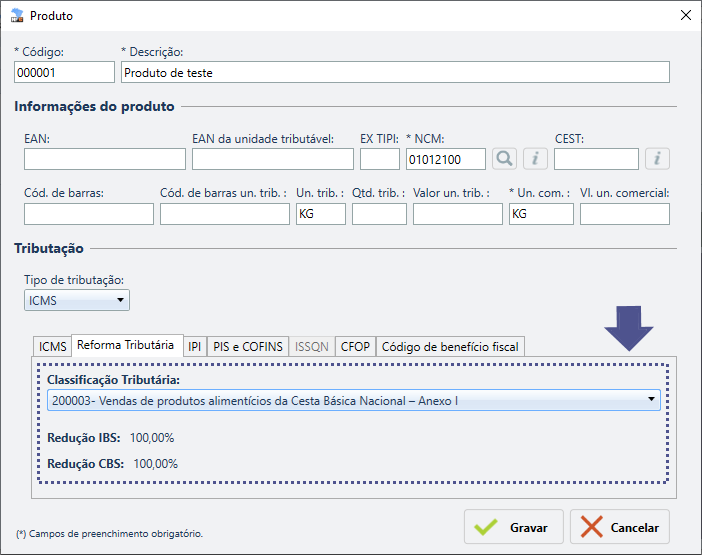

Cadastro de Produtos

O Cadastro de Produtos também recebeu a aba Reforma Tributária, com novas configurações!

Nela, no campo Classificação tributária, a Classificação Tributária IBS/CBS também pode ser informada. Assim, cada produto ou serviço comercializado deverá ter um código, ou uma descrição que o vincule às regras específicas de tributação desses dois IVAs.

Na tela principal do NFeasy Emissor, clique na aba Cadastros / Produto.

- Cadastre ou altere o cadastro do item.

- Na aba Reforma Tributária informe a Classificação Tributária que se aplica ao item.

Os possíveis dados de Redução IBS, Redução CBS e Diferimento que se aplicam à Classificação Tributária serão aplicadas ao item.

- Preencha nas outras abas as demais informações pertinentes.

- Grave o cadastro.

Tributação Regular no NFeasy Emissor

A substituição dos atuais impostos (como PIS, COFINS, ICMS e ISS) por dois novos impostos: CBS, federal, e IBS, estadual e municipal, garantem o direito ao crédito amplo do imposto pago nas suas aquisições e o cálculo automático das alíquotas. Agora o NFeasy Emissor suporta a Tributação Regular na Classificação Tributária, como previsto na Reforma Tributária (IVA Dual: IBS/CBS), ou seja, o principal modelo de cobrança de impostos sobre o consumo estabelecido pela Reforma Tributária brasileira.

O grande diferencial do regime regular é o direito ao crédito amplo do imposto que você pagou na compra de insumos.

🍞 Exemplo de Apuração de Imposto (IBS+CBS) em uma Padaria:

Como a Padaria calcula o imposto a recolher, utilizando o sistema de crédito e débito sobre um imposto de valor agregado (IVA Dual - IBS+CBS) com uma alíquota hipotética de 25%.

💵 1. Compra da Matéria-Prima (Farinha)

Valor da Compra (Excluindo Imposto): R$ 100,00

Imposto Pago (25%): R$ 25,00

Valor Total Pago ao Fornecedor: R$ 125,00

Crédito Acumulado: A Padaria paga o imposto de R$ 25,00 ao fornecedor e, com isso, acumula um crédito de R$ 25,00. Este valor poderá ser descontado do imposto que ela deverá pagar na venda do produto final.

💵 2. Venda do Produto Final (Pão)

Valor da Venda (Excluindo Imposto): R$ 300,00

Imposto Devido (25%): R$ 75,00

Total de Imposto Devido na Venda: O imposto total incidente sobre a venda do pão é de R$ 75,00.

🧮 3. Cálculo do Imposto a Recolher

Para evitar a bitributação (o imposto já pago na farinha), a Padaria utiliza o crédito acumulado:

Imposto a Recolher = Imposto Devido na Venda - Crédito Acumulado na Compra

Imposto a Recolher: R$ 75,00 (Total Devido) - R$ 25,00 (Crédito) = R$ 50,00

📝 Resumo:

O valor final do imposto que a Padaria deve recolher ao governo é de R$ 50,00.

Esse valor representa apenas o imposto sobre o valor adicionado pela Padaria ao produto (R$ 300,00 - R$ 100,00 = R$ 200,00 de valor adicionado, e 25% de R$ 200,00 é R$ 50,00).